Geldanlage und der Aktienmarkt werden gelegentlich mit Wetten in einem Casino gleichgesetzt. Vereinzelte, sehr hohe Aktien-Gewinne ebenso wie Verluste erwecken den Anschein, dass eine gewisse Ähnlichkeit besteht. Tatsächlich weiß niemand, wie sich eine einzelne Aktie oder ein Markt morgen oder im nächsten Jahr entwickeln wird. Bei der Geldanlage gilt es aber zwischen kurzfristiger Spekulation und langfristigem Investieren zu unterscheiden.

Spekulation zielt darauf ab, kurzfristig Gewinne zu erzielen. Indem auf wenige Titel gesetzt wird, ist eine hohe Rendite möglich. Gleichzeitig steigt aber das Risiko hoher Verluste. Den Spekulanten treibt die Aussicht auf Gewinn – er ist weniger interessiert an der Wertsteigerung einer Aktie, die aus der Wertschöpfung eines Unternehmens resultiert. Es geht primär darum, etwas kurzfristig zu einem deutlich höheren Preis weiterzuverkaufen.

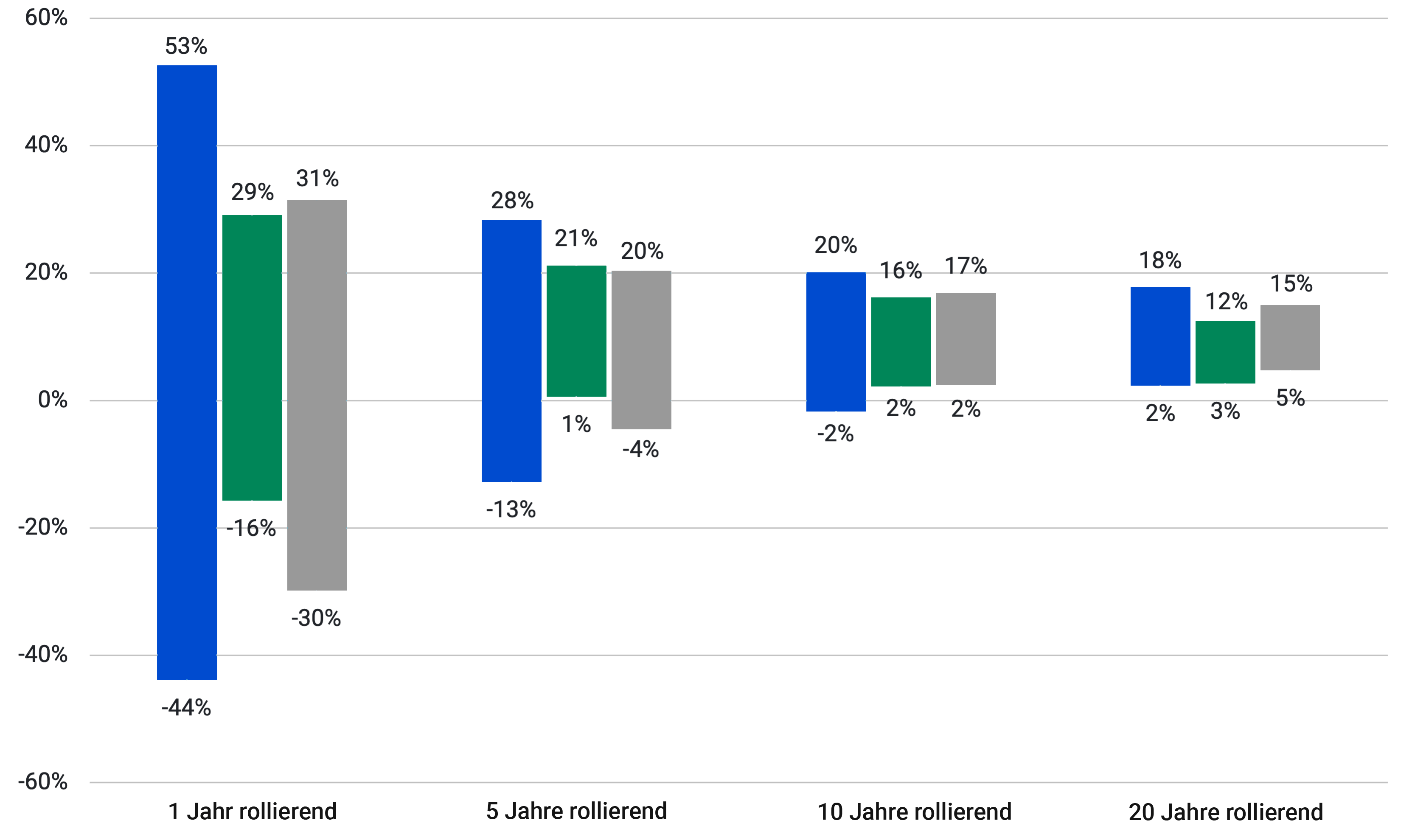

Beim Investieren hingegen geht es um eine langfristige Geldanlage. Denn auch wenn Aktien- oder Anleihenkurse kurzfristig völlig ungewiss sind, werden sie mit längerem Anlagezeitraum abschätzbarer. So nehmen die Bandbreiten der Erträge am Kapitalmarkt mit zunehmender Anlagedauer deutlich ab.

Kurzfristig sind hohe Gewinne oder Verluste möglich, mit der Zeit folgt die jährliche Rendite einem positiven Trend

Die Darstellung zeigt die Bandbreite an Erträgen pro Jahr, die erzielt wurden, wenn zu jedem Jahresbeginn jeweils über einen Zeitraum von 1, 5, 10 und 20 Jahren investiert wurde. Die Berechnung basiert auf jährlichen Daten von 1928 bis 2023 und inkludiert Dividenden. Aufgrund der längeren Datenverfügbarkeit nutzen wir Daten zu US-Aktien und US-Anleihen.

Quelle: Aswath Damodaran, Professor of Finance, NYU Stern School of Business; eigene Berechnung.

Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

In der schlechtesten 12-Monats-Periode war für Aktien ein Verlust von 44% zu verzeichnen, im besten Fall konnte ein Gewinn von 53% erzielt werden. Je länger der Anlagezeitraum, desto mehr nähern sich diese Extremwerte an: Bei einer Anlagedauer von 10 Jahren lag die jährliche Rendite im schlechtesten Fall nur noch bei rund -2%, im besten Fall bei +20%. Bei Anleihen waren die Wertschwankungen in allen Perioden geringer, wovon auch gemischte Portfolio profitieren. Ab einer Haltedauer von 14 Jahren war die erzielte Rendite in allen Fällen positiv.

Diesen historischen Berechnungen liegt jeweils ein breit gestreutes Aktien- bzw. Anleihenportfolio zugrunde. Es wird davon ausgegangen, dass mit einem breit gestreuten Portfolio auch zukünftig ähnliche Erträge erzielt werden können. Dabei gilt es allerdings zu beachten, dass die künftigen Entwicklungen nicht verlässlich prognostizierbar sind.

Untersuchungen haben eindeutig gezeigt, dass eine selektive Einzeltitelauswahl langfristig nicht zu einer besseren Rendite führt (Markowitz, 1952; Sharpe, 1964; Ibbotson & Kaplan, 2000). Savity investiert daher nicht in Einzelaktien, sondern breit gestreute ETFs und Fonds, die ganze Märkte abdecken (zum Beispiel den amerikanischen Aktienmarkt oder den chinesischen Anleihemarkt).

Welche Rendite erzielten Aktien & Anleihen in der Vergangenheit?

In den letzten 20 Jahren haben globale Aktien eine durchschnittliche Rendite von 8,0% pro Jahr und Staatsanleihen 3,0% pro Jahr erzielt (Zeitraum: 2003–2023, Quelle: Amundi Institute). Da eine Anlage in Aktien generell risikoreicher ist als ein Investment in Staatsanleihen, war auch die erzielte Rendite höher. Wir erwarten nicht, dass sich an dieser grundlegenden Beziehung zwischen Risiko und Ertrag etwas ändert.

Allerdings könnte sich nach dem Ende der Niedrig- bzw. Negativzinspolitik der Unterschied zwischen Aktien- und Anleiherenditen über die nächsten zehn Jahre verringern: Im Vergleich zu den letzten 20 Jahren erwarten wir etwas niedrigere Erträge bei Aktien und etwas höhere Erträge bei Anleihen in Folge einer Normalisierung des Zinsumfelds.

Auch wenn die globale Entwicklung von Aktien- und Anleihemärkten langfristig relativ konstant ist, kann die Entwicklung einzelner Teilmärkte davon doch deutlich abweichen. In den letzten 20 Jahren haben Aktien in der USA deutlich besser abgeschnitten als in anderen Industrieländern, etwa Japan oder Europa. Auch Aktien von Schwellenländern haben sich u.a. durch den Aufstieg Chinas gut entwickelt. Je nach Betrachtungszeitraum kann sich dieses Bild aber schnell umkehren: Anfang der 2000er hat sich der US-Aktienmarkt beispielsweise deutlich schlechter entwickelt als andere Industrieländer.

Historische Erträge von Aktien & Anleihen

Durchschnittliche jährliche Rendite ausgewählter Aktien- und Anleihemärkte von 2003–2023.Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Wichtig zu erwähnen ist auch, dass sich durch breite Streuung Risiko reduzieren lässt. Ein Spekulant, der nur in eine einzige Aktie investiert, ist viel höherem Risiko ausgesetzt als ein Investor, der in ein breites Portfolio investiert. Es ist gibt viele Gründe, warum ein Unternehmen bankrottgehen kann, wodurch die entsprechende Aktie wertlos wird. Die Wahrscheinlichkeit, dass mehrere hundert oder tausend Unternehmen aus einem Fonds oder ETF wertlos werden, ist sehr viel geringer. Ähnliches gilt auf Länderebene: Wer beispielsweise nur in China investiert, ist ausschließlich von der Entwicklung in diesem Wirtschaftsraum abhängig und damit deutlich höherem Risiko ausgesetzt als ein globaler Investor.

Ziel unserer Portfolios ist es daher, das Ertragspotenzial der globalen Märkte abzubilden und nicht nur auf Teilbereiche zu setzen.

Was, wenn es schlecht läuft?

Niemand kann vorhersehen, ob aktuell ein guter Zeitpunkt für einen Einstieg am Kapitalmarkt ist oder nicht. Als schlechtester möglicher Investitionszeitpunkt gilt generell der höchste Kurs vor Beginn einer Krise, der aber klarerweise erst im Nachhinein bestimmt werden kann. Wir betrachten für die drei großen Krisen in den letzten 20 Jahren, wie hoch die Wertverluste im jeweils schlechtesten Fall waren und wie lang es gedauert hat, bis die Verluste wieder aufgeholt waren.

Der maximale Wertverlust zeigt die Wertentwicklung, die vom höchsten Punkt vor der Krise bis zum tiefsten Punkt während der Krise verzeichnet wurde. Dieser Wertverlust wäre im ungünstigsten Fall („Worst Case“) realisiert worden, wenn ein Anleger in der jeweiligen Krise zum Höchstkurs ein- und zum Tiefstkurs ausgestiegen wäre. Die historischen Verluste sind – wie erwartet – mit zunehmendem Risiko höher ausgefallen.

Maximaler Wertverlust in Krisen

| Dotcom-Blase 2000 | Finanzkrise 2008 | Coronakrise 2020 | |

|---|---|---|---|

| Sicherheitsbewusst | –2,9% | –7,0% | –10,0% |

| Konservativ | –8,1% | –16,4% | –13,4% |

| Ausgewogen | –20,9% | –30,6% | –16,1% |

| Dynamisch | –32,9% | –43,0% | –20,6% |

| Aggressiv | –47,1% | –57,6% | –25,5% |

Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Neben dem maximalen Wertverlust ist der Erholungszeitraum eine interessante Metrik für Anleger. Dieser Zeitraum gibt Aufschluss darüber, wie lange es gedauert hat, bis Verluste wieder aufgeholt waren. Hier zeigt sich einmal mehr, dass risikoreichere Anlagen unbedingt über einen längeren Anlagehorizont verfügen sollten. Die Coronakrise 2020 war hier untypisch: Auf den schnellsten Wertverlust in der Geschichte des Aktienmarktes folgte die historisch schnellste Erholung. Aufgrund des Nullzinsumfelds setzte bei Anleihen keine solch starke Gegenbewegung ein. Dadurch war der Erholungszeitraum risikoärmerer Strategien mit hohem Anleiheanteil – trotz deutlich geringerer Verluste – schlechter oder nur geringfügig besser.

Erholungszeitraum

Der Erholungszeitraum gibt die Anzahl an Tagen an, die es gedauert hat, bis Wertverluste wieder vollständig aufgeholt waren.

| Dotcom-Blase 2000 | Finanzkrise 2008 | Coronakrise 2020 | |

|---|---|---|---|

| Sicherheitsbewusst | 47 Tage | 253 Tage | 460 Tage |

| Konservativ | 795 Tage | 216 Tage | 297 Tage |

| Ausgewogen | 450 Tage | 1.194 Tage | 297 Tage |

| Dynamisch | 804 Tage | 1.379 Tage | 320 Tage |

| Aggressiv | 1.135 Tage | 1.584 Tage | 320 Tage |

Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Ein Investment zu einem ungünstigen Zeitpunkt ist natürlich unerfreulich, insbesondere wenn man danach jahrelang in eine Strategie einzahlt, die „nur Verluste macht“. Wer seiner Strategie während der Erholung treu geblieben ist, wurde aber zumindest in der Vergangenheit belohnt. Vor allem, wenn man in einer Krise die finanzielle Möglichkeit für Zuzahlungen hat. Denn historisch hohen Wertverlusten folgten vor allem zu Beginn der Erholung tendenziell hohe Gewinne. Durch regelmäßige Zuzahlungen, z.B. über einen Sparplan, kann der Erholungszeitraum weiter reduziert werden.

Was, wenn es sehr schlecht läuft?

Bei klassischen Anlageprodukten stellt ein Totalausfall typischerweise den schlechtesten Fall für Investoren dar. Aufgrund der breiten Streuung der Portfolios bei Savity ist ein Totalverlust äußerst unwahrscheinlich.

In einem weiteren Schritt wollen wir Ausfalls-Szenarien beleuchten, also was passiert, wenn es Savity oder die Depotbank nicht mehr gibt und was das für ein Investment bedeutet.

Zunächst ist es wichtig zu betonen, dass Savity keinen Zugriff auf Kundendepots hat. Savity kann zwar Aufträge an die Depotbank senden, welche Wertpapiere im Rahmen der Vermögensverwaltung gekauft werden sollen, jedoch können keine Vermögenswerte von Kundendepots oder -konten behoben werden. Auszahlungen sind immer nur auf das Referenzkonto des Kunden möglich und Änderungen des Referenzkontos können aus Sicherheitsgründen auch ausschließlich über die Depotbank möglich.

Savity ist Teil von Amundi, dem führenden europäischen Vermögensverwalter, und ist eine konzessionierte Wertpapierfirma, die von der österreichischen Finanzmarktaufsicht beaufsichtigt wird. Das bedeutet u.a. auch, dass Savity eine Art Kapitalpolster mitführen muss, aus dem die anfallenden Kosten für mehrere Monate bedient werden können. Savity kann also nicht von heute auf morgen bankrott gehen. Würde Savity seine Geschäfte einstellen, würden die bisher von Savity verwalteten Wertpapiere weiterhin im Besitz des Kunden bleiben, welcher sich fortan selbst um das Wertpapierdepot kümmert. Die Leistung der Savity Vermögensverwaltung würde wegfallen, das Depot wäre davon jedoch unberührt.

Was aber, wenn die als Depotbank in die Insolvenz schlittern sollte? In diesem unwahrscheinlichen Fall müssten die Wertpapiere auf ein anderes Depot bei einer anderen Bank transferiert werden. Wertpapiere sind sogenanntes Sondervermögen, das nicht Teil der Konkursmasse ist. Geld, das auf einem Verrechnungskonto liegt, ist im Rahmen der Einlagensicherung bis 100.000 Euro abgesichert.

Was bedeutet das für die Savity-Portfolios?

Basierend auf langfristigen Ertragserwartungen globaler Aktien und Anleihen ergeben sich für die fünf Risikokategorien von Savity dadurch im Schnitt folgende Renditeerwartungen:

Renditeerwartungen je nach Ertrags-/Risikoniveau

Die Werte entsprechen Renditen pro Jahr, wie sie im langjährigen Durchschnitt für eine global gestreute Anlage im aktuellen Marktumfeld erwartet werden.Hinweis: Dies sind keine garantierten Erträge und kein verlässlicher Indikator für zukünftige Wertentwicklungen!

Die ausgewiesenen Renditen verstehen sich als Werte, die erwartungsgemäß durchschnittlich pro Jahr über einen Konjunkturzyklus hinweg erzielt werden können. Ein Konjunkturzyklus entspricht in etwa sieben bis zehn Jahren. In guten Jahren kann die Rendite darüber liegen, in schlechten Jahren darunter. Da zukünftige Erträge ungewiss sind, können wir selbstverständlich keine Garantie geben, dass diese Renditen erzielt werden. Auf Basis langjähriger historischer Daten erwarten wir jedoch, dass sich die jährlichen Renditen im Schnitt diesen Werten annähern werden.

Fest steht: Wer sein Kapital im Umfeld hoher Inflation langfristig erhalten oder vermehren will, kommt man an einer Geldanlage am Kapitalmarkt nicht mehr vorbei. Im Gegenteil zum Sparbuch ist die Rendite bei Kapitalanlagen im Vorhinein allerdings ungewiss, über einen längeren Zeitraum wird sie aber gewissermaßen abschätzbar. Wichtig für den langfristigen Anlageerfolg ist es, eine Anlagestrategie zu wählen, bei der man das Risiko auch in schlechten Phasen aushalten kann. Wer eine breit gestreute Anlage über einen entsprechend langen Zeitraum durchgehalten hat, wurde historisch immer mit guten Renditen belohnt. Mit Glücksspiel hat langfristiges, global gestreutes Investieren also wenig zu tun: Denn über die Zeit steigt die Wahrscheinlichkeit für „Gewinne“.